Je vous propose de découvrir comment atteindre la liberté financière grâce à la Bourse avec Quentin.

Dans cet article, il va vous expliquer comment investir et gagner de l’argent en Bourse en 6 étapes seulement.

Salut à toi jeune investisseur

Peut-être que tu t’intéresses déjà à la bourse, ou peut-être que tu n’en as jamais entendu parler.

C’est vrai que les médias ne participent pas vraiment à démocratiser la bourse.

Et pourtant, c’est aujourd’hui devenu une nécessité.

Tu le sais aussi bien que moi, nous ne pouvons plus dépendre d’une seule source de revenu : notre salaire.

C’est l’occasion en or pour toi d’apprendre à générer d’autres sources de revenus 100% passifs…avec la bourse !

Voici donc un guide en 6 étapes ultra détaillé qui te permettra de découvrir le monde passionnant de la bourse…

Bonne lecture !

1ière étape : C’est quoi la bourse ?

Avant de commencer à parler de comment gagner de l’argent avec bourse, il est primordial de définir le contexte.

La bourse est une place financière sur laquelle s’échange des titres / actions de sociétés cotées.

A la bourse de Paris, on retrouve des valeurs comme Nexity, Peugeot etc.

A la bourse américaine, on retrouve des valeurs comme Apple, Facebook etc.

Mais pourquoi les entreprises sont en bourse ?

Pour se financer, principalement !

En effet, une entreprise qui s’introduit en bourse pourront lever des fonds auprès d’actionnaires institutionnels (fonds d’investissement, états…) et particuliers (toi et moi), pour financer un ou plusieurs projets.

Voilà, c’était pour le fonctionnement général des marchés financiers.

Il existe d’autres petites spécificités, mais tu n’as pas besoin de les connaître pour le moment.

Retiens ceci : bourse = marchés financiers = financement pour les entreprises

Entrons maintenant dans le vif du sujet !

Et je suis persuadé que tu es impatient de savoir : comment gagner en bourse ?

Avant d’aborder cette question plus qu’intéressante, nous allons dans un premier temps définir ce qu’est une action.

2ième étape : Qu’est-ce qu’une action

Une action : c’est une part d’entreprise. Basta.

Si par exemple tu possèdes des actions de RENAULT, tu possèdes une partie de RENAULT.

A quoi ça sert ?

Devenir actionnaire de la société Renault, te permettra de percevoir des dividendes, faire des plus-values en revendant l’action plus chère que tu ne l’as acheté et aussi voter lors de l’Assemblé Générale des actionnaires.

Nous allons voir maintenant ce qu’est un dividende et une plus-value.

3ième étape : Comprendre la notion de Dividendes, Plus-values

Souffle, inspire, ce paragraphe pourrait bien changer ta vie !

Dividendes, c’est quoi ?

Le dividende, c’est la part du bénéfice de l’entreprise qui reversée aux actionnaires.

Très méconnu du grand public, les dividendes sont considérés comme des revenus passifs.

Pourquoi ?

Car tu les recevras quoi qu’il arrive.

Même si tu es en vacances

Même si tu dors

Même si tu es au boulot

Les exemples sont légions !

Et là tu te dis peut-être que tu viens de découvrir quelque chose qui pourrait changer ta vie.

Et c’est vrai ! Beaucoup de personnes vivent de leurs dividendes aujourd’hui.

Alors pourquoi pas toi ?

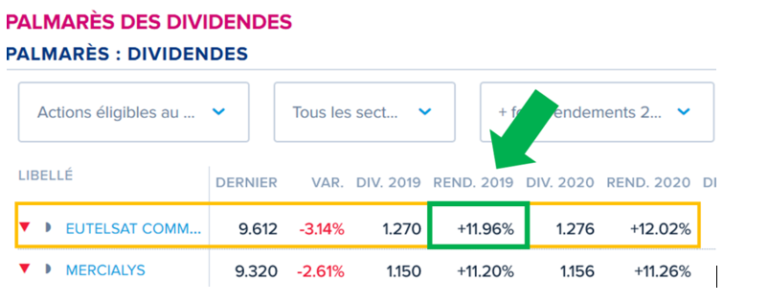

Si on prend l’exemple de EUTELSAT :

Si on avait investi 10.000 € sur Eutelsat en 2019, on aurait reçu 1196 € de dividendes (il ne s’agit pas d’un conseil d’investissement).

Toutefois, le rendement sur dividende peut s’avérer trompeur.

Fais toujours une analyse de la société au préalable pour voir si l’action vaut le coup.

Une plus-value, c’est quoi ?

C’est la deuxième manière de gagner avec la bourse, sereinement et efficacement.

A condition de raisonner à long terme !

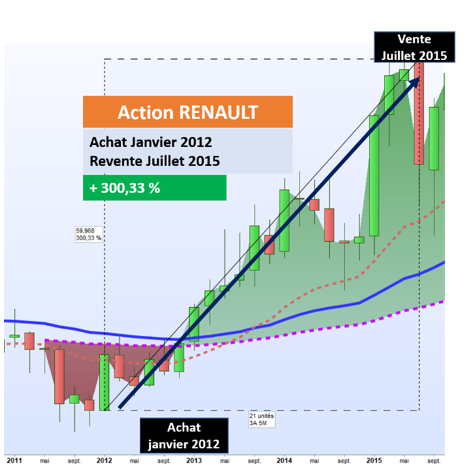

Voici la définition d’une plus-value : c’est une différence positive entre le prix d’achat et le prix de vente.

De manière synthétique, si tu achètes une action 10 € et que tu la revends 20€, tu as généré une plus-value de 10 € soit 100 %.

Exemple RENAULT

4ième étape : choisir la bonne stratégie

En bourse, Il existe 2 stratégies pour faire fructifier ton épargne.

Une se focalise sur le court terme, l’autre sur le long terme :

- Le trading : un trader achète et revend des actions (ou autre instrument) dans le seul objectif de générer des plus-values à très court terme. Il doit constamment regarder l’actualité pour prendre ses décisions.

- L’investissement : un investisseur conserve ses actions à long terme pour générer des plus-values et percevoir des dividendes. Il ne se soucie ni de l’actualité politique, ni de la politique etc.

En toute transparence, je trouve ces deux stratégies performantes.

En revanche, l’investissement en action, reste pour moi, la meilleure stratégie pour gagner en bourse à long terme.

C’est une stratégie très rentable à long terme et surtout très passive.

Avec une bonne stratégie à long terme, tu auras besoin de 30 minutes tous les deux mois pour consulter tes positions et rééquilibrer ton portefeuille (si besoin).

Contrairement au trading où tu devras checker ton portefeuille tous les jours.

Quoi de mieux ?

Mais l’investissement à long terme offrent encore d’autres avantages :

- Tu investis sur des entreprises solides à la fois sur le plan financier, boursier et stratégique

Le cours de bourse de ces actions continuera d’augmenter au fil des années… Après 10 ans de détention, il n’est pas rare de générer des plus-values à 3 – 4 chiffres (en%)

- Tu investis sur des actions qui versent des dividendes.Les dividendes que tu percevras te permettront de subvenir à tes besoins. Tu pourras même envisager de quitter ton travail s’il ne te convient pas.

Tu peux également réinvestir tes dividendes pour profiter de la magie des intérêts composés. Phénomène selon lequel les intérêts produisent eux-mêmes des intérêts.

C’est la stratégie que je mets en avant sur www.go-investissement.com, elle a pour objectif de former les futurs rentiers de la bourse de demain.

5ième étape : Les pièges à éviter / ce qu’il faut faire

Lorsqu’on veut investir en bourse pour la première fois, plusieurs possibilités s’offrent à nous :

Avec ton banquier

Si tu as quelques économies, tu peux solliciter ton banquier.

Il prendra ensuite ton argent et l’investira sur des fonds d’investissement (OPCVM, SICAV, FCP).

Est-ce que ça vaut le coup ?

NOOOON, Non et non. Car le banquier te facturera des frais exorbitants.

ll te prélèvera au moins 4% / an de frais de gestion. A cela s’ajoute les frais sur versements etc.

Tu l’auras compris, « ton banquier n’est pas ton ami »

Alors qu’est-ce qu’il faut faire ??

Par tes propres moyens

Voici la solution pour réduire les frais au minimum pour cartonner en bourse.

Investis en bourse toi-même, en suivant ta propre stratégie !

Et c’est le meilleur choix que tu puisses faire !

En revanche, tu vas devoir te former et travailler dur pour maitriser tous les aspects de la bourse.

Est-ce que c’est compliqué ? Non mais tu vas devoir travailler quelques heures 😊

6ième étape : Choisir les bons outils

Avec Les courtiers en ligne

Avec l’avènement d’internet et le développement des nouvelles technologies, il est maintenant possible d’acheter et vendre des actions depuis n’importe où.

Comment ? Avec les courtiers en ligne !

Merci internet !

Les courtiers en ligne proposent des frais de courtage ultra ultra compétitifs.

Chez un courtier en ligne comme Bourse direct, un ordre de 1.000 € est facturé 1,99 €. Contrairement à 11 € en moyenne dans les banques physiques.

C’est presque gratuit !

Je compte sur toi pour passer par les courtiers en ligne pour acheter tes actions.

Cela te permettra de réduire drastiquement les frais de courtage et ainsi augmenter la rentabilité de tes investissements.

Avec le plan d’épargne en actions (PEA)

Le PEA est l’outil le plus utilisé par les investisseurs français.

Il permet d’acheter des actions, mais pas seulement !

Il permet également de payer moins d’impôts ..

En effet, après 5 ans de détention, tu ne paieras plus que les cotisations sociales (17,2% en 2020)

En revanche, tu pourras investir uniquement sur les actions françaises et une minorité d’actions européennes.

De plus, ton capital sera bloqué pendant 5 ans.

Avec le compte titre ordinaire

Le CTO est légèrement différent que le PEA. Pour trois raisons :

- La fiscalité du CTO est moins avantageuse que celle du PEA. Les dividendes et les plus-values sont imposés à 30%, contrairement à 17,2% pour le PEA

- Le CTO permet d’investir sur des actions du monde entier : USA, UK , Canada etc…

- Les capitaux ne sont pas bloqués pendant 5 ans. Tu peux les retirer quand tu veux !

Et le dernier point est l’avantage majeur du compte titre ordinaire. Vive la diversification à l’international !

Résumé

Tu possèdes maintenant les bases de la bourse. Pour faciliter ta mémorisation, voici les éléments principaux que tu dois retenir :

- Mets en place une stratégie à long terme

- Investis via les courtiers en ligne

- Fuis les banquiers (sauf pour ton prêt immo)

- Forme-toi ! ça te permettra de gagner un temps incroyable et de commencer ton voyage vers la liberté financière.

Merci pour d’avoir lu cet article jusqu’à la fin !

Si tu souhaites passer à la vitesse supérieure, je t’invite à t’inscrire à notre Newsletter et de télécharger ta formation offerte pour apprendre à investir en bourse à long terme 😊

A bientôt !